Ликвидация ИП в налоговой с долгами, с работниками

Как закрыть ИП не выходя из домаЗдравствуйте, уважаемые читатели! В статье рассмотрены вопросы как закрыть ИП самостоятельно, если деятельность не велась, с долгами в пенсионном фонде ПФР, через госуслуги, через интернет на сайте ФНС, дистанционно, через МФЦ, по почте в Москве или в любом месте России. Дана пошаговая инструкция прекращения ИП, приведен необходимый список документов, которые также можно скачать заявление на закрытие бесплатно. Читайте внимательно, чтобы не упустить нюансы. Следуйте четкой, проверенной инструкции и заранее подготовьте все документы, чтобы не оказалось в самом разгаре процесса, что, например, нужно оплатить какую-то пошлину или раздобыть выписку из ПФ, чтобы можно было убедиться в отсутствии каких-либо долгов или задолженностей по страховым взносам. Далее будет предложен специальный алгоритм, следуя которому можно без особых проблем самостоятельно ликвидировать собственное ИП, чтобы начать новое дело или попробовать свои в силы в качестве наёмного рабочего. Почему иногда нужно обязательно закрыть ИП: 4 важных случаяПрекращение деятельности нужна в нескольких случаях:

к меню ↑ Как ЗАКРЫТЬ ИП самостоятельно пошаговая инструкция 2024, деятельность не веласьПосле принятия окончательного решения о закрытии ИП нужно будет собрать документы (заверенное в нотариальной конторе заявление, а также ИНН, выписки из ПФР, ЕГРИП, свидетельство о присвоении ОГРНИП и чек, подтверждающий факт уплаты пошлины) и начать саму процедуру, рассмотрев все ее возможные нюансы. ИП, официально зарегистрированный в налоговой инспекции, имеет право принять решение о прекращении собственной работы в любое время. По факту принятого решения собственнику бизнеса придется осуществить комплекс мероприятий, направленных на подготовку к закрытию частного предпринимателя. Затем ИП обращается в налоговый орган с целью оформления документов о закрытии бизнес-деятельности. Есть ли необходимость оформления решения об остановке предпринимательства в письменной форме? В законодательстве такие обязательства не предусмотрены. Но целесообразно определиться с точной датой принятия окончательного решения о закрытии деятельности ИП. Процедура прекращения предпринимательского статуса производится в определенные сроки, отсчет которых начинается со дня принятия решения. Законодательство обязывает представить в ПФР следующие документы:

Например, человек направляет в ПФР первый документ в сентябре. Второе уведомление – в октябре. Таким образом, месячные сроки на предоставление информации о застрахованных лицах, соблюдены не будут. В этой ситуации частному предпринимателю грозит штраф. Во избежание административных санкций и конфликтных ситуаций с органами государственной регистрации, решение об остановке коммерческой деятельности лучше оформить письменно. Дата, указанная в документе, будет считаться фактическим днем ликвидации ИП. Обязан ли ИП, прекращающий коммерческую деятельность, создавать ликвидационную комиссию? Нет. Правила статьи 63 Гражданского кодекса регламентируют процедуру закрытия организаций. К механизму прекращения деятельности предпринимателя они не применяются. Таким образом, бизнесмен не обязан собирать ликвидационную комиссию с дальнейшим составлением и утверждением бухгалтерского баланса, характеризующего состояние имущества на момент завершения коммерческой деятельности. к меню ↑ Порядок прекращения деятельности ИП с работниками и без нихЗакрытие ИП через налоговую, ависит от того, выступает ли собственник бизнеса страхователем по отношению к другим физическим лицам (т.е. у него есть работники). При этом определяется последовательность действий в процессе ликвидации функционирования ИП. На основании абзаца 4 статьи 1 закона от 1 апреля 1996 г. № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», роль страхователя возлагается на частного предпринимателя в случаях, если:

ИП без работников Если бизнесмен осуществляет деятельность один, он не может выступать в роли страхователя иных физических лиц. Процесс закрытия ИП производится в определенной последовательности:

✅ Таблица "Последовательность действий ликвидации ИП без работников" .pdf 125 Кб ИП с работниками Если есть штат сотрудников, то предприниматель является непосредственным страхователем работников. Механизм действия при прекращении юридического статуса следующий:

✅ Таблица "Последовательность действий ликвидации ИП с работниками" .pdf 135 Кб к меню ↑ Документы в налоговую для прекращения ИП в 2024 году1. Заявление о государственной регистрации прекращения физическим лицом деятельности в качестве предпринимателя по форме № Р26001, утвержденной приказом ФНС России от 25 января 2012 г. № ММВ-7-6/25@. Порядок заполнения заявления установлен в разделе XVI Требований к оформлению документов, представляемых в регистрирующий орган.  Пример заполнения заявления Р26001 на закрытие ИП из документа Excel

Заверять у нотариуса подпись лица на заявлении о государственной регистрации прекращения деятельности в качестве предпринимателя зависит от способа подачи документов в налоговую инспекцию. Подпись на заявлении заверять не нужно в следующих случаях:

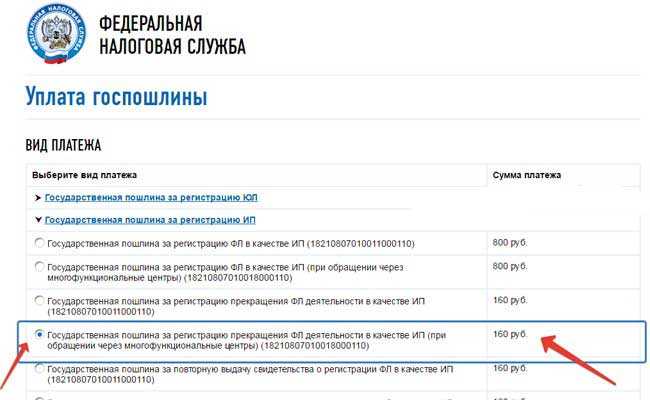

Во всех других случаях подпись заявителя необходимо засвидетельствовать в нотариальном порядке (п. 1.2 ст. 9 Закона о государственной регистрации, п. 38 Административного регламента, абз. 3 п. 1.18 Требований к оформлению документов). 2. Документ об уплате гос.пошлины в размере 160 руб.  По закону стоимость ликвидации ИП - 20 процентов от размера пошлины при регистрации лица в качестве предпринимателя (подп. 7 п. 1 ст. 333.33 НК РФ). Госпошлина за регистрацию лица в качестве предпринимателя составляет 800 руб. (подп. 6 п. 1 ст. 333.33 НК РФ). Следовательно, при регистрации прекращения деятельности в статусе предпринимателя необходимо уплатить 160 руб. В качестве такого документа выступает либо платежное поручение с отметкой банка о его исполнении (при уплате пошлины в безналичной форме – абз. 2 п. 3 ст. 333.18 НК РФ), либо выдаваемая банком квитанция (при оплате наличными – абз. 3 п. 3 ст. 333.18 НК РФ). Платежный документ можно составить на сайте ФНС России с помощью сервиса «Уплата госпошлины» или есть также возможно подготовить документ в сервисе «Заполнение платежного документа на перечисление налогов, сборов и иных платежей в бюджетную систему РФ». Чтобы составить документ для уплаты госпошлины, нужно:

3. Справка из территориального органа Пенсионного фонда РФ о представлении сведений о застрахованных лицах Можно и не подавать такой документ, потому что инспекция, не получившая от заявителя справку из Пенсионного фонда РФ, должна самостоятельно получить необходимую информацию в территориальном органе Пенсионного фонда РФ (подп. «в» п. 1 ст. 22.3 Закона о государственной регистрации, п. 46 Административного регламента). Но лучше подать, это обезопасит предпринимателя от того, что инспекция откажет в регистрации. В противном случае (т. е. если понадеяться на выполнение инспекцией обязанности по получению сведений из Пенсионного фонда РФ) возникнет риск отказа со стороны регистрирующего органа. К примеру, инспекция может не получить необходимые сведения по следующим причинам:

Кроме того, может сложиться ситуация, когда инспекция получит сведения из Пенсионного фонда РФ, но посчитает их недостаточными для регистрации прекращения деятельности предпринимателя. к меню ↑ Представление готовых документов об остановке в инспекциюЧтобы зарегистрировать факт прекращения деятельности в качестве предпринимателя, нужно представить комплект необходимых документов в налоговую инспекцию по месту жительства заявителя (п. 3 ст. 8 Закона о государственной регистрации). Документы подают одним из следующих способов:1) непосредственно в налоговую инспекцию – лично или через представителя по нотариально удостоверенной доверенности, которому понадобится приложить к документам такую доверенность либо ее копию, заверенную нотариусом. В этот же день расписку о получении документов выдают на руки заявителю либо его представителю, действующему на основании нотариально удостоверенной доверенности; 2) в многофункциональный центр – лично или через представителя по нотариально удостоверенной доверенности, которому понадобится приложить к документам такую доверенность либо ее копию, заверенную нотариусом. Расписку выдает сотрудник центра на руки в день представления документов; 3) по почте – почтовым отправлением с объявленной ценностью при его пересылке с описью вложения. Инспекция высылает в адрес заявителя письмо, содержащее экземпляр расписки и уведомление о вручении. Письмо направляют по почте не позднее рабочего дня, следующего за днем получения документов; 4) через нотариуса, заверившего подпись на заявлении о регистрации; 5) путем направления электронных документов, подписанных электронной подписью, через информационно-телекоммуникационные сети (в т. ч. Интернет):

Наиболее быстрый и надежный способ – представить документы непосредственно в инспекцию. Удобно подавать документы и через Интернет, однако для этого нужно иметь квалифицированный сертификат ключа проверки электронной подписи. Больше всего времени уйдет на подачу документов по почте: инспекция получит их лишь через несколько дней после отправки. В качестве подтверждения того, что документы поданы, инспекция выдает заявителю расписку в получении документов с указанием их перечня и даты принятия. Ситуация: в каком порядке налоговая инспекция выдает расписку в получении документов, представленных для регистрации прекращения деятельности в качестве предпринимателяКроме того, на следующий день после принятия документов инспекция размещает соответствующую информацию на сайте ФНС России (абз. 4 п. 3 ст. 9 Закона о государственной регистрации). к меню ↑

к меню ↑ Уведомление ПФР и ФСС России о ликвидации ИПОбязан ли собственник бизнеса направлять уведомления в фонды пенсионного и социального страхования о прекращении деятельности индивидуального предпринимателя ? Нет, не обязан. Данное требование утратило юридическую силу с 1 января 2015 года. Законодательство лишь обязывает бизнесмена зарегистрировать официально факт ликвидации коммерческой деятельности. Опираясь на представленные регистрационные документы, налоговая инспекция самостоятельно направляет сведения о прекращении деятельности ИП в ПФР и ФСС РФ. Основание: пункт 9 Правил представления в регистрирующий орган иными государственными органами сведений в электронной форме, необходимых для осуществления государственной регистрации фирм и предпринимателей, а также для ведения единых государственных реестров организаций и предпринимателей, утвержденных постановлением Правительства Российской Федерации от 22 декабря 2011 г. № 1092. На основе представленных сведений, территориальные отделения пенсионного и социального страхования снимают предпринимателя с регистрационного учета страхователя в сроки, не превышающие пяти рабочих дней со дня получения сообщения от налогового органа. к меню ↑ Представление сведений о застрахованных лицах в Пенсионный фонд✅ Читать ИП с работниками Собственник бизнеса, выступающий в качестве страхователя, обязуется направить в территориальный орган Пенсионного фонда информацию о своих работниках – застрахованных лицах:

Информация направляется в течение одного месяца со дня принятия решения о прекращении бизнеса, но не позднее дня подачи бизнесменом документов на оформление фактической ликвидации коммерческого статуса (абз. 5 п. 2 ст. 9, п. 3 статья 11 Закона об индивидуальном учете). Обратите внимание! Несвоевременная подача предпринимателем необходимой информации в территориальные фонды пенсионного и социального страхования либо предоставление сведений по истечении установленных сроков, приводит к неприятным последствиям: 1. Факт ликвидации функции предпринимателя официально оформить не получится. Налоговая инспекция имеет все основания для отказа в регистрации, если не получит подтверждения из ПФР и ФСС РФ о представлении страхователем необходимых сведений на сотрудников. 2. Коммерческого деятеля могут привлечь к административному взысканию в виде штрафа в 500 рублей за каждого застрахованного работника (абз. 3 ст. 17 Закона от 1 апреля 1996 № 27-ФЗ). ИП не является страхователем, нет сотрудников. Обязан ли он предоставлять сведения в соответствующие фонды? За неимением информации на застрахованных лиц, данные передавать не нужно. Бизнесмену целесообразно сделать запрос в Пенсионный фонд о выдаче справки, подтверждающей отсутствие застрахованных сотрудников. Получить документ необходимо в течение одного месяца со дня принятия решения о ликвидации коммерческого статуса, но не позднее дня подачи документов для официального оформления факта прекращения деятельности. Способ выдачи справки законодательством не регламентируется. Предпринимателю придется уточнить в Пенсионном фонде по месту обращения порядок ее получения. Позднее данная справка понадобится для предоставления в налоговый орган с целью оформления факта ликвидации ИП (подп. «в» п. 1 статья 22.3 Закона о государственной регистрации). На практике, регистрация прекращения предпринимательской деятельности производится и за неимением справки. Если налоговая служба не получает документ об отсутствии страховщиков, инспекция обязана самостоятельно запросить необходимые данные в ПФР РФ. Коммерческий деятель должен понимать, что, в этом случае, риск остаться без регистрации возрастает. Во избежание неприятных эксцессов, целесообразно получить справку в фонд и предоставить ее в инспекцию. к меню ↑ Расчеты по страховым взносам за сотрудников✅ Читать ИП с работниками Собственник бизнеса, являющийся страхователем по отношению к своим сотрудникам, обязуется направить в налоговый орган расчет по страховым взносам (п. 15 ст. 431 НК РФ). Подача документа осуществляется в любой день до начала официального оформления ликвидации статуса предпринимателя. Обратите внимание! Несвоевременная подача отчетных бумаг по страховым взносам влечет за собой административное взыскание в виде штрафа. Санкции применяются к физическим лицам, предоставившим расчеты в налоговую инспекцию позднее дня фактической регистрации прекращения бизнеса. Расчет по страховым выплатам составляется с начала календарного года до момента подачи документа включительно. Если на основании полученных расчетов выявляется недоперечисленная сумма, то предпринимателю дается срок в пятнадцать календарных дней на погашение задолженности. Если выявляется переплата страховых взносов, коммерческий деятель вправе потребовать возврата излишне перечисленной суммы, полагаясь на статью 78 Налогового кодекса (п. 15 ст. 431 НК РФ). к меню ↑ Увольнение сотрудников✅ Читать ИП с работниками Ликвидация статуса индивидуального предпринимателя является основанием для расторжения трудовых отношений с сотрудниками организации. Увольнение работников производится по факту прекращения коммерческой деятельности (п. 1 ч. 1 ст. 81 ТК РФ). Собственник бизнеса обязан направить уведомление о предстоящем увольнении персонала в территориальный орган Роструда по месту фактического проживания бизнесмена. Документ отправляется за две недели (не позднее), до начала прекращения отношений по труду (п. 2 ст. 25 Закона РФ от 19 апреля 1991 г. № 1032-1 «О занятости населения в Российской Федерации»). Территориальные органы службы занятости размещают на официальном сайте образец уведомления. Если форма документа не обозначена, уведомление оформляется в произвольной форме с указанием полных инициалов, должностей, специальностей, квалификаций, условий оплаты труда на всех без исключения сотрудников. Порядок ликвидации трудового контракта зависит от условий, прописанных в договоре Вариант 1. В договоре обозначены сроки предупреждения сотрудника о предстоящем увольнении с выплатой заработной платы и выходного пособия. На основании части 2 статьи 307 ТК РФ, работодатель обязуется выполнить условия контракта. Если по договору сумма выходного пособия составляет 50 000 рублей, предприниматель не имеет право отказать в выплате. Вариант 2. По условиям трудового контракта увольнение работника на основании пункта 1 части 1 статьи 81 Трудового кодекса производится по общим правилам, полагаясь на трудовое законодательство. Индивидуальный предприниматель, при расторжении трудовых отношений, будет опираться на общие нормы Трудового кодекса, установленные для организаций. Помимо этого, работодатель заблаговременно предупреждает работников о предстоящем увольнении в письменном виде. Уведомление выдается индивидуально под расписку не позднее, чем за два месяца до расторжения трудового контракта (ч. 2 ст. 180 ТК РФ). На основании принятого решения о ликвидации предпринимательского статуса, уместно предупредить сотрудников об увольнении заблаговременно в устной форме. Вариант 3. В трудовом соглашении не указаны сроки предупреждения об увольнении и не регламентированы компенсационные выплаты и выходное пособие. Судебная практика показывает, что в такой ситуации работодатель не обязан уведомлять работника о предстоящем расторжении трудового договора и выплачивать выходное пособие (определение Верховного суда Республики Хакасия от 8 сентября 2011 г. по делу № 33-2135/2011, кассационное определение Хабаровского краевого суда от 9 июля 2010 г. по делу № 33-4591). С точки зрения большинства судов, при таких обстоятельствах невозможно применить общие нормы Трудового Кодекса. За отсутствием единого мнения, собственник бизнеса действует самостоятельно, выбрав один из вариантов:

Полагается ли выходное пособие работникам, уволенным в связи с «закрытием» ИП Если трудовым договором выплата выходного пособия не предусмотрена, то ИП не должен выплачивать увольняемому работнику выходное пособие или средний заработок на период трудоустройства в связи с прекращением своей деятельности. Такой вывод следует их обзора судебной практики Верховного Суда № 4 (2017), утвержденного Президиумом ВС 15 ноября 2017 года. к меню ↑ Расчеты по собственным страховым взносамИП в процессе коммерческой деятельности обязуется производить расчеты по страховым выплатам, как за сотрудников, так и за себя (подп. 2 п. 1 ст. 419 НК РФ). Выплаты взносов за себя производится по факту регистрации ликвидации статуса предпринимателя. Задолженность перечисляется в пятнадцатидневный срок с момента официального оформления. В день регистрации производится запись в ЕГРИП. С этой минуты начинается отсчет пятнадцати календарных дней. Такие правила прописаны в пункте 5 статьи 432 Налогового кодекса РФ. Важно! После того, как ИП было закрыто и ликвидировано, документы и отчётность ИП необходимо хранить четыре года (на случай возникновения вопросов и проверок со стороны ФНС, ФСС, ПФР и прочих госструктур).

к меню ↑ Видеоматериалы приостановка предпринимательской деятельностиДля закрепления материала предлагаем просмотреть видеоролики, в которых подробно рассказывается о ликвидации ИП. Видео: как закрыть ИП — что делать после ликвидации Смотрите видео в котором рассказывается, что нужно знать, чтобы прекратить деятельность ИП. к меню ↑ Видео: Закрытие ИП с долгами, Банкротство Индивидуального предпринимателя Смотрите также ролик, где конкурсный управляющий рассказывают о нюансах банкротства ИП. Вот теперь всё! Теперь Вы знаете как ликвидировать ИП. Мы искренне надеемся что данная пошаговая инструкция поможет Вам закрыть ИП в 2024 году самостоятельно (самому) бесплатно! Огромное спасибо за внимание и дальнейших успехов! к меню ↑

| |

|

Николай

12 фев. 2024 14:12

| |

|

Здравствуйте. Слышал, что когда перестал быть ИП, не стоит сразу выбрасывать все бизнес-документы. Потому что налоговики могут назначить выездную проверку. Так ли это ?

Модератор Добрый день! Да, это так. Если ИП был "крупный", они могут поживиться на штрафах. | |