Мой налог, личный кабинет самозанятого

Самозанятые граждане, определение, легализация Самозанятость — форма получения необходимого для жизни вознаграждения за свой труд непосредственно от заказчиков, в отличие от наёмной работы. Есть граждане, которые не являются ИП, но при этом оказывают без привлечения работников другому физлицу или юридическому лицу, услуги для личных, домашних и/или иных подобных нужд. К таким самозанятым лицам можно отнести репетиторов, нянь и другие виды деятельности. Так вот они подлежат налоговому учету по закону (п.7.3 ст.83 Налогового кодекса). Постановка на учет производится налоговиками на основании поданного уведомления самозанятым физлицом. Постановка на учет в ФНС данной категории физлиц добровольная.. А также освобождения регистрации самозанятых НПД (пп.9 п.2 статьи 6 закона на НПД 4%).

Как стать Самозанятым в 2022, инструкция

Внимание! Самозанятое лицо (ИП на НПД) страховых взносов не платит, онлайн ККТ не нужно, р/с в банке не нужен, не заработает себе НИЧЕГО для пенсии, у него нет ни трудового, ни страхового стажа при этом. Больничный никто не оплатит, декретные - тоже. Отчетность, декларации никакие в НПД не предусмотрены! База знаний по "самозанятым" НПД на сайте ФНС РФ ✅ По состоянию на 1.10.2021 г. число зарегистрированных самозанятых превысило 3,1 млн. человек. (Минэко РФ) Налогообложение физических лиц, граждан РФ1. НДФЛ налог на доходы физических лиц Данный налог обязаны платить все граждане, получающие любой доход (ст.207 НК РФ). Налоговый агент (это фирма, организация, где работает гражданин по трудовому договору) не выдаст деньги, пока не удержит и не уплатит налог. Тут ничего уже не поделать. А вот когда гражданин делает "шабашку" и получает за неё вознаграждение, то он не платит НДФЛ. "Дураков у нас нет". Из-за копеек платить какой-то налог, да еще сдавать декларацию, в которой запутаешся и не распутаешся. Таких "самозанятых", которые добывают себе хлеб насущный, чиновники насчитали по стране 20-25 млн. душ Внимание!. Есть еще одни льготники - садоводы, огородники. Кто получает доходы от продажи выращенной в личных подсобных хозяйствах продукции животноводства. Они тоже не платят налог!!! Подробнее ... На этом сказка про НДФЛ заканчивается, начинается новая, про новый чудесный налог, его назвали замудрено: налог на профессиональную деятельность, или сокращенно - НПД. О нем ниже. 2. НПД налог на профессиональную деятельность Что такое профессиональный доход Согласно закону под профессиональным доходом (НПД) понимается нпд доход самозанятых граждан от деятельности, при которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества. НПДешник - как ИП, только без регистрации в ЕГРИП и не платящий страховые взносы и не применяющий ККТ !

Налоговым периодом будет являться календарный месяц. Расчетный счет открывать не нужно! Кассовый аппарат не нужен ! Согласно закона, ставка НПД самозанятых зависит от того, кому предоставляется услуга и составит:

✅ В законе прописан запрет на изменение ставок налога в течение 10 лет. Эта сказка для доверчивых граждан! Законом предусмотрен вычет из налога в размере не более 10 тыс.рублей, который будет зависеть от ставки налога. Если доход облагается по ставке 4%, то вычет составит 1% от дохода. Если применяется ставка 6%, то вычет составит 2% от дохода. Однако в обоих случаях вычет не может быть более 10 тыс.рублей и будет даваться один раз. Например: доход 25 тыс. в месяц и ставка налога 4%, налог к уплате должен быть 1000, но будет вычет в 250 рублей и к уплате будет всего 750. И так до тех пор, пока вычет не составит 10 тыс. рублей Из исчисленной суммы налога 1,5% пойдут в Фонд обязательного медицинского страхования. Обязательных отчислений в Пенсионный фонд не будет. Это означает, что физлицу придется самостоятельно решать, платить взносы на будущую пенсию или нет. В целом это достаточно выгодное «предложение». Налоговая ставка по НДФЛ составляет 13%, по УСН — 6 или 15 процентов, на ПСН — 6%. Кроме того, лица, перешедшие на уплату НПД, смогут воспользоваться специальным налоговым вычетом и уменьшить исчисленную сумму налога на сумму до 10 тыс. рублей. Мобильное приложение «Мой налог»Для плательщиков НПД ФНС разработала специальное программное обеспечение – мобильное приложение «Мой налог». Это приложение применяется с использованием компьютерного устройства (мобильного телефона, смартфона или компьютера, включая планшетный компьютер), подключенного к сети Интернет (ч. 1 ст. 3 Федерального закона от 27.11.2018 № 422-ФЗ). Мобильное приложение предусматривает, в частности, следующие возможности:

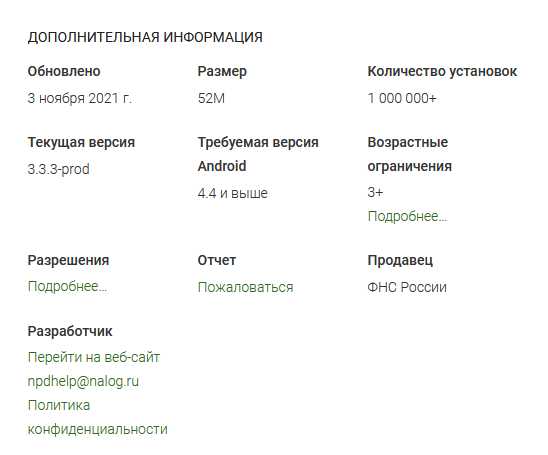

Сколько уже скачали на 03-11-2021 г. Перейти для скачивания мобильного приложения «Мой налог» + инструкция Веб-кабинет «Мой налог» для НПДЭто сервис для регистрации и работы плательщиков налога на профессиональный доход (самозанятых). Веб-кабинетом можно пользоваться на компьютере. У веб-кабинета такие же возможности, как у мобильного приложения. Здесь можно зарегистрироваться через личный кабинет налогоплательщика, формировать и отправлять чеки клиентам, а также следить за доходами и начислениями. Веб-кабинет «Мой налог» — это не то же самое, что личный кабинет налогоплательщика-физлица, куда приходят уведомления по имущественным налогам и где можно подать декларацию о доходах. «Мой налог» — это сервис для работы на специальном налоговом режиме «Налог на профессиональный доход». Его используют самозанятые граждане, которые работают не по трудовому договору и без наемных сотрудников. Если вы не самозанятый и не собираетесь использовать этот налоговый режим, проходить регистрацию в веб-кабинете «Мой налог» для других целей не нужно. Перейти в веб-кабинет «Мой налог» Рекомендации самозанятым✔ Сдавать отчетность на новом спецрежиме не потребуется. Инспекторы сами рассчитают налог и направят уведомление. Может ли самозанятый работать по трудовому договору? Да, может. Ответ на него дала ФНС в письме № СД-4-3/17127 от 28.08.2019. Можно стать самозанятым и платить налог на профессиональный доход, но только по договорам, заключенным не с работодателем физлица. Не стоит так же забывать, что заказчиками услуг (работ) самозанятого не могут выступать лица, бывшие их работодателями менее двух лет назад. Таким образом, у гражданина есть возможность совмещать самозанятость и работу по трудовому договору. НПД: чеки и передача сведений о доходах На некоторые вопросы самозанятых Закон о налоге на профессиональный доход ответа не дает. Ниже даны комментарии специалиста ФНС Ильчук Евгении Вячеславовны, чтобы узнать позицию налоговой службы. Тема интервью - передача в ИФНС сведений о получении дохода и выдаче чеков. Подробнее ... Для самозанятых дата подписания акта не важна Если плательщику налога на профессиональный доход еще не пришли от заказчика деньги за выполненную работу, сообщать в ИФНС о полученном доходе рано. Даже при наличии подписанного акта сдачи-приемки. Для самозанятого, плательщика НПД датой получения дохода считается не дата подписания акта о выполненной работе, а день, когда ему поступили деньги от заказчика. Самозанятые могут принимать оплату через терминал, наличными, на карточку, на счет в банке Плательщики налога на профдоход вправе получать деньги от покупателей любым способом! Не только наличными или посредством банковского перевода. Но и через терминал по приему безналичных денежных средств. Независимо от способа поступления денег от покупателя, "самозанятый" обязан передать информацию о произведенном расчете налоговикам через приложение «Мой налог»/вэб-кабинет «Мой налог» и/или через уполномоченного оператора электронной площадки и/или уполномоченную кредитную организацию. Помимо этого необходимо сформировать спецчек при помощи мобильного приложения «Мой налог» (или вэб-кабинета) и обеспечить его передачу покупателю. Кто исчисляет налог Налог на новом спецрежиме будут исчислять инспекторы. Данные чеков автоматически через мобильное приложение попадут в инспекцию. Таким образом, налоговики получат информацию о том, кому реализовали товар, работу, услугу, и применят нужную ставку, а также налоговый вычет.

Инспекторы ежемесячно не позднее 10-го числа будут направлять через мобильное приложение уведомление о налоге за прошлый месяц. Если сумма налога менее 100 руб., то уведомление не направят. Эту сумму прибавят к налогу в следующем месяце. Перечислить налог понадобится не позднее 25-го числа. Взносы на новом спецрежиме платить не нужно, в том числе и предпринимателям. Но можно будет перечислять взносы добровольно в любом размере, не больше максимального, для получения страховой пенсии. Самозанятым порекомендовали сообщать банкам о своем статусе Чтобы избежать возможной блокировки банковского счета из-за подозрительных операций рекомендуется самозанятым представить в свой банк справку о применении НПД. Самозанятые получают оплату за оказанные ими услуги на свои личные счета. Соответственно, банки могут счесть подозрительными массовые переводы на частный счет и заморозить его по «антиотмывочному» закону.

Форма договора, документы самозанятого, хранение и печать чеков, расчет и уплата НПД Федеральная налоговая служба Письмом № СД-4-3/2899@ от 20.02.2019 О применении налога на профессиональный доход направляет разъяснения по вопросам применения положений указанного закона. Выплата дохода самозанятому: становится ли компания НДФЛ-агентом Если организация (ИП) заключила ГПД с физлицом, являющимся самозанятым, то выплаты по такому договору НДФЛ не облагаются. Соответственно, функций налогового агента у организации (ИП) не возникает. ⭐ Письмо Минфина от 29.01.2019 № 03-11-11/5075 Потому что доходы самозанятого гражданина освобождены от обложения НДФЛ – они облагаются налогом на профессиональный доход (НПД). Не нужно удерживать НДФЛ и перечислять его в бюджет, только если выплачиваемый физлицу доход подпадает под НПД. В противном случае все же придется исполнить агентские функции, несмотря на то что физлицо – самозанятый. В договоре рекомендуется прописать, что физлицо является плательщиком НПД и указать номер его регистрации в реестре. ✅ Работодателям не стоит переводить своих работников в разряд самозанятых – это чревато проблемами. Налоговики сразу увидят разницу между трудовым договором и ГПД. Как налоговые органы будут контролировать размеры полученных доходов от налога на профессиональный доход (НПД)? Налоговые органы будут полагаться только на информацию о доходах, которую человек сам ввел в приложение “Мой налог”, а также имеются и другие способы контроля за движением денежных средств по счетам, например, мониторинг операций по всем банковским картам. Разъяснения для ИП, переходящих на НПД

Действующий ИП применяет УСН с объектом “доходы”. При этом он сдает личную квартиру в аренду физическому лицу, но упрощенный налог по УСН с такого не платит. Может ли с 2019 года ИП начать платить налог на профессиональный доход с доходов от сдачи квартиры чтобы “выйти их тени” по этим доходам? Нельзя совмещать НПД с УСН. Поэтому ИП может начать платить “упрощенный” налог с доходов от сдачи своей квартиры по ставке 6 процентов. Или другой вариант – перейти на уплату НПД и платить новый налог с 2019 года по ставке 4 процента. ИП платит страховые взносы каждый год. С 2019 года эту сумма опять становится больше. Для ИП эта сумма существенно “бьет по карману”. Если сохранить статус ИП, перейти с 2019 года на уплату НПД, то потребуется ли продолжать платить страховые взносы? Индивидуальные предприниматели, применяющие НПД, вправе не уплачивать страховые пенсионные и медицинские взносы. То есть, если перейти с 2019 года на НПД, то на страховых взносах можно сэкономить. Однако помните, что пороговое значение дохода, при котором можно использовать новый специальный налоговый режим, не более 2,4 млн рублей в год. ✅ Как и когда оплачивать страховые взносы для ИП (до и после регистрации на НПД) Может ли ИП сняться с учета в этом качестве и начать платить налог на профессиональный доход (НПД) как обычное физическое лицо? Да, ИП может сначала сняться с учета в ИНФС в качестве ИП и начать платить НПД как физическое лицо. Индивидуальные предприниматели, применяющие спецрежимы (например, УСН или ЕНВД), могут перейти на НПД в любой момент после 1 января 2019 года. Если же они решат отказаться от НПД, то смогут вернуться на другой спецрежим сразу после отказа. Надо будет только подать заявление (уведомление) в ИФНС. Кто не сможет быть самозанятым, применять НПД (налог на профессиональный доход)Не вправе применять специальный налоговый режим:

Какие доходы не подпадут под новый спецрежим

Пенсия у самозанятых Плательщики налога на профессиональный доход не обязаны уплачивать пенсионные взносы. В рамках специального налогового режима «Налог на профессиональный доход» не предусмотрено обязательное отчисление в пенсионный фонд России и пенсия в таком случае может быть только социальной, которую выплатят в 70 лет для мужчин. Однако налогоплательщик налога на профессиональный доход может добровольно вступить в правоотношения по обязательному пенсионному страхованию и отчислять денежные средства в пенсионный фонд России, т.е. откладывать для себя деньги на пенсию. Налоговая база, налоговые ставки, налоговый период для самозанятых на НПДЗакон о налоге для самозанятых предусматривает, что налоговая база – это денежное выражение дохода, полученного от реализации товаров (работ, услуг, имущественных прав), являющегося объектом налогообложения (ч. 1 ст. 8 Федерального закона от 27.11.2018 № 422-ФЗ). Новый налог на профессиональный доход для самозанятых предусматривает 2 вида ставок (ст. 10 Федерального закона от 27.11.2018 № 422-ФЗ):

✅ Если плательщик НПД получает доходы, в отношении которых установлены разные ставки, налоговую базу нужно будет определять отдельно. Налоговым периодом по спецрежиму в общем случае признается календарный месяц (ч. 1 ст. 9 Федерального закона от 27.11.2018 № 422-ФЗ). Порядок исчисления и уплаты налога НПД рассчитывается налоговой инспекцией по следующей формуле (ч. 1 ст. 11 Федерального закона от 27.11.2018 № 422-ФЗ): НПД = НБ4% * 4% + НБ6% * 6% — НВ где НБ4% — налоговая база, в отношении которой применяется налоговая ставка 4%; ✅ Срок использования налогового вычета не ограничен. Налоговый вычет после его использования повторно не предоставляется. Налоговый вычет по НВД для самозанятых Налоговый вычет рассчитывается так (ч. 2 ст. 12 Федерального закона от 27.11.2018 № 422-ФЗ): НВ = НБ4% * 1% + НБ6% * 2%

✅ Налоговый вычет дается 1 раз в жизни самозанятого. Даже если физлицо снялось с учета, не использовав в полном объеме налоговый вычет (например, 6000 рублей в запасе осталось), а потом вновь зарегистрировалось, то получить вычет можно только на остаток суммы (на 6000 рублей). Когда перейти на новый спецрежим НПДНалоговым периодом на новом спецрежиме будет календарный месяц. Если применять спецрежим не с начала месяца, то первый налоговый период — это период с даты, когда физлицо получило уведомление о переходе и до конца месяца. Как быть ИП, которые уже применяют другие системы налогообложения? В законе сказано, что предприниматели на упрощенке, ЕСХН, патенте, вправе в любое время перейти на новый спецрежим. Как зарегистрироваться на спецрежиме Посещать инспекцию, чтобы зарегистрироваться, не потребуется. Если есть доступ в личный кабинет, российскому гражданину достаточно направить налоговикам заявление. Оно формируется с помощью мобильного приложения. Подписывать его электронной подписью не нужно. Если доступа к личному кабинету нет, понадобится выслать налоговикам не только заявление, но и копию паспорта и фотографии. Граждан других стран ЕАЭС налоговики поставят на учет в качестве налогоплательщика только при наличии доступа к личному кабинету. Человек сможет поручить кредитной организации сдать в инспекцию заявление о постановке на учет. В этом случае банк подпишет заявление своей электронной подписью и направит в налоговую инспекцию. Налоговая инспекция обязана направить физлицу информационное сообщение о постановке его на учет в качестве плательщика налога на профессиональный доход (НПД). Сделать это налоговики должны в трехдневный срок со дня постановки физлица на учет. Об этом сообщила ФНС России в письме от 28.12.18 № ЕД-4-20/25962@. Также налоговики откажут, если физлицо не вправе применять новый спецрежим. Например, если предприниматель ведет деятельность по перепродаже товаров. Как отказаться от спецрежима Отказаться от спецрежима можно в любое время. Для этого нужно направить заявление налоговикам. На следующий день инспекторы должны снять физлицо с учета. Налоговики смогут сами снять физлицо с учета, если выявят нарушение требований к спецрежиму. Например, если доходы за календарный год превысят лимит 2,4 млн руб. Индивидуальные предприниматели, применяющие спецрежимы, могут перейти на НПД в любой момент. Но есть условие — надо уведомить о прекращении применения УСН, ЕСХН или ЕНВД в течение 30 дней с даты постановки на учет плательщика НПД. Если этого не сделать, то аннулируется регистрация плательщика НПД. Если ИП решат отказаться от НПД, то смогут вернуться на другой спецрежим сразу после отказа. Надо будет только подать заявление (уведомление) о постановке на учет плательщика нужного спецрежима в течение 20 календарных дней. Какие документы выдавать покупателям (клиентам)Чек для покупателя будет формироваться через мобильное приложение «Мой налог». Или его будет формировать электронная площадка (банк). Покупать онлайн-ККТ плательщикам НПД не надо. Чек должен быть сформирован и передан покупателю в момент расчета наличными денежными средствами и (или) с использованием электронных средств платежа. При безналичном расчете чек должен быть сформирован и передан покупателю не позднее 9 числа месяца, следующего за месяцем, в котором осуществлены расчеты. Чек может быть передан в бумажном или электронном виде. В электронной форме чек может быть передан следующими способами:

В чеке должны будут указываться следующие данные:

Поскольку законом предусмотрена возможность работы через электронные площадки и банки, в таком случае в чеке еще указываются:

Облагается ли банковский перевод денежных средств НДФЛ и НПДЗачисление денег на банковский счет физлица не означает, что у получателя средств автоматически возникает доход, облагаемый НДФЛ. ⭐ Письмо Минфина России от 11.01.19 № 03-04-05/354 Объектом обложения НДФЛ является доход, полученный налогоплательщиком (ст. 209 НК РФ). При этом доходом, как гласит статья 41 НК РФ, признается экономическая выгода в денежной или натуральной форме. Таким образом, факт поступления денежных средств на счет физлица сам по себе не является объектом обложения налогом на доходы физических лиц. Сумма перевода признается налогооблагаемым доходом только в том случае, если денежные средства поступили физлицу в качестве оплаты товаров, услуг, вознаграждения за выполненные трудовые обязанности или по гражданско-правовым договорам. ⭐ Письмо ФНС от 27.06.18 № БС-3-11/4252@

| |